住宅ローンの控除とは?マイホームを手に入れたら把握しておくこと

住宅ローンの控除は、新築物件や中古物件の戸建てやマンションといったマイホーム購入の際にローンを組んだ場合、一定の条件をクリアしている物件を購入すると、年末時点のローン残高に応じて、税金が返還される税制上の制度のことです。

制度の適用を受けるためには所得制限や返済期間などの条件もあり、人によって返還される金額が違います。税制上のことなのでわかりにくく、手続きを面倒に感じてしまう人もいますが、2,000万円の1%は20万円、1000万円の1%は10万円と控除金額を見ると、かなり多い金額と感じます。

マイホームを手に入れて、住宅ローン控除を受けるためにどういったことをすればいいのか把握しておきましょう。

該当している?住宅ローン控除を受けられる条件

住宅ローン控除を受けるためには条件があり、住宅借入金等特別控除の適用要件が参考になります。かなり細かいため主要部分のみを抜粋しますが、詳しくは国税庁ホームページを見て自分自身が該当しているかを確認してみましょう。(注1)

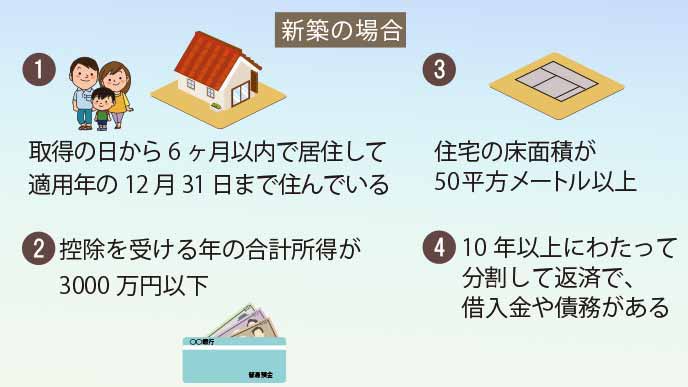

住宅ローン控除を受けられる主な条件(新築物件)

- 新築、取得の日から6ヶ月以内で居住して、適用年の12月31日まで住んでいること

- 控除を受ける年の合計所得が3000万円以下であること

- 新築、取得した住宅の床面積が50平方メートル以上で、床面積の1/2以上が自己居住のもの

- 10年以上にわたって分割して返済する新築、取得した借入金や債務があるもの

住宅ローンの控除を受けられない場合もあるので注意が必要

住宅ローンの控除の注意すべき点として所得制限があり、世帯年収が3,000万円よりも高い場合は住宅ローンを組んでいても控除を受けることができません。

また、親からの贈与や、親からお金を借りている場合も住宅ローン控除は受けられません。返済期間も10年以上が原則なので、少額を借りて10年未満でローンを完済してしまうと控除対象外になってしまいます。

また、50平方メートル未満の物件は、住宅ローンを組んでいたとしても控除を受けられません。マンションのホームページには表記上、50平方メートル以上と書かれていても登記上50平方メートルない物件もあります。

ファミリーマンションの広さとしては狭い物件になりますが、別荘や単身赴任用物件、投資用物件を購入する時には、住宅ローン控除を適用できる物件か、マンションの営業の人に聞いてみるといいでしょう。

中古物件での住宅ローン控除の新築とは違う条件

住宅ローン控除は、新築の戸建てやマンションだけでなく、中古の戸建て、マンションも該当します。国税庁のホームページには、中古住宅を取得した場合の住宅借入金等特別控除のページもあるため、中古住宅を購入した人はこちらを参考にしてみましょう。(注2)

住宅ローン控除を受けられる主な条件(中古物件)

- 建築後に使用されていること

- 控除を受ける年の合計所得が3,000万円以下であること

- 新築、取得した住宅の床面積が50平方メートル以上で、床面積の1/2以上が自己居住のもの

- 10年以上にわたって分割して返済する新築、取得した借入金や債務があるもの

- 建築された日から取得の日まで20年以下(マンションなどの場合は25年以下)であること

- 地震に対して安全上必要な構造方法であること

- 親族や関係者からの取得ではないこと

新築の戸建てと同じ点もあれば、違う点もあります。中古物件で注意したいことは戸建てなら築20年以下の物件、マンションなら築25年以下の物件を選ばなくてはいけないことです。対象外だと住宅ローン控除は適用できません。他には、世帯年収が3,000万円以下、床面積が50平方メートル以上は新築物件の住宅ローン控除と同じ条件です。

あらかじめ住宅ローン控除を受けたいと考えているのなら、中古住宅で考えるべきは築年数です。建築された年数を確認しておきましょう。

住宅ローンの控除額は1%!シミュレーションしてみると…

住宅ローン控除の制度は、年末の住宅ローンの残高に合わせて一定の額が所得税より控除されます。会社員の場合は、勤務している企業から所得税があらかじめ給料天引きで納税されているため、納め過ぎている分を確定申告で還付できます。

控除の対象期間は10年間で、2021年の12月までに家を購入した人は、1年ごとに最大40万円、認定長期優良住宅等であれば最大50万円で、10年間で最大400万円、認定長期優良住宅等であれば最大500万円が所得税から戻ります。

毎年40万円が戻ってくるのは、家計がとっても助かります。子育て中の家庭にとっては、教育費や食費もかかります。控除金額が多いほど助かる家庭もあるのではないでしょうか。

ローンの借入額による控除額

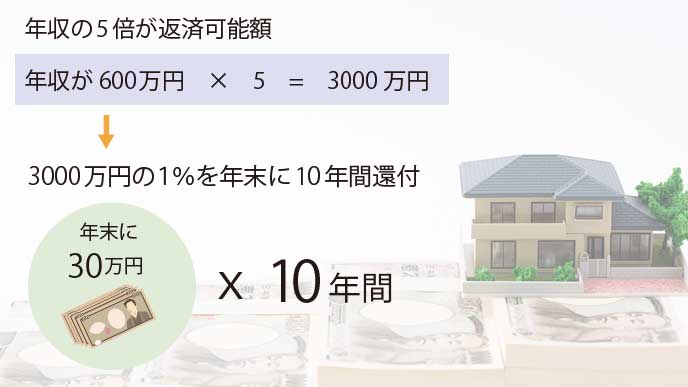

住宅を購入して新たに住宅ローンの控除適用を申請する時、10年間、毎年の年末時点でのローン残高の1%が控除されます。シミュレーションしてみると金額も大きいとわかります。

いくら借りるかによっても違う控除額

- 1,000万円の1%:10万円

- 2,000万円の1%:20万円

- 3,000万円の1%:30万円

- 4,000万円の1%:40万円

通常、一般的に住宅ローンの借り入れは、年収の5倍が返済可能額と言われています。例えば、年収600万円の人は5倍の3,000万円が返済可能額と考えられています。

3,000万円の1%が30万円で、月々返済していくと2年目、3年目、4年目は1年目よりも金額は安くなりますが、それでも数十万円が控除されるならありがたいものです。

住民税で控除される場合は自動的に行われる

住宅ローンの控除は所得税から控除されることが普通です。住宅ローンとして最大の4,000万円のローンを組んだ場合の1%は40万円なのですが、所得税が40万円未満のケースもありえます。その時には所得税から控除できないことになります。

所得税から控除できなかった金額は、個人住民税から控除が行われます。つまり、所得税で控除できない分を住民税でスライドさせる制度です。所得税ではなく住民税で還付される際には特別な手続きは必要なく、自動的に個人が納める住民税から控除を行います。

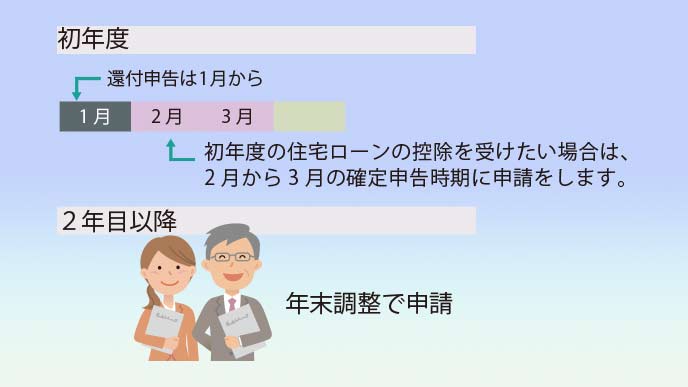

住宅ローン控除の時期は?1回目と2回目でタイミングが違う!

マンションや戸建てを購入した時に、初年度の住宅ローンの控除を受けたい場合は、2月から3月に実施される、確定申告時期に申請をします。還付申告は1月から行えます。

1年目は自分自身で申請する必要があり、2年目からは年末調整で申請を行えます。年末調整は、会社員の場合は会社で行うことができるため、必要な書類を揃えて会社に申請するだけです。年末での住宅ローン控除は借りて2年目から10年目が該当し、住宅ローンが残っている限り1%の額が控除されます。住宅借入金等特別控除と呼ばれる住宅ローン控除の対象の人は、年末調整で住宅ローン控除の手続きができます。

必要書類は取得先が違うので注意が必要

住宅ローン控除をしたい場合、年末調整の時にいくつかの書類を用意する必要があります。それぞれ取得先が違うので注意しましょう。

住宅ローン控除をする時に必要な書類

- 給与所得者の(特定増改築等)住宅借入金特別控除申告書

- 住宅取得資金にかかわる借入金の年末残高等証明書

- 源泉徴収票の原本

- 土地と建物の全部事項証明書の原本

- 請負契約所または売買契約書のコピー

「給与所得者の(特定増改築等)住宅借入金特別控除申告書」とは

「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」は、「住宅ローン控除申告書」とも呼ばれています。内容は、年末調整の時に住宅借入金等特別控除を受けたいための申告書です。

住宅ローン控除を受ける時、確定申告をした年度の10月くらいの時期に税務署から9年間分がまとめて郵送されてきます。紛失しないように保管をし、使用していきます。紛失した時には税務署に申請して再交付をしなくてはいけません。

「住宅取得資金に係る借入金の年末残高等証明書」とは

「住宅取得資金に係る借入金の年末残高等証明書」は、2つめに必要な書類です。住宅ローンを組んだ金融機関が発行していて、年末の手続きに間に合うよう、10月ごろに金融機関から郵送され、名称は金融機関によって違う場合があります。

もし住宅ローン控除を受けたいのに金融機関からの残高等証明書が届かない時には、取引店に問い合わせをして郵送してもらうか、取りに行く、届けてもらうなどします。

住宅ローンの1年目は確定申告の手続きが必要になるため、これらの書類を揃えずに年末調整を迎えます。戸建てやマンションを購入して住宅ローンを新規に組んだ人で住宅ローン控除を受けたい人は、2月から3月の確定申告に申請をする必要があります。そのため、1年目は「住宅取得資金に係る借入金の年末残高等証明書」は1月以降に自宅に届く手続きが取られています。

「住宅取得資金に係る借入金の年末残高等証明書」での注意点

注意点は、10月以降に繰り上げ返済をした場合です。金融機関が郵送する残高等証明書は、多くの場合、9月末の残高が基準になっているため、金利変更や繰り上げ返済がない場合の年末の予定残高が記載されています。

そのため、10月以降に繰り上げ返済や金利変更、借り換えをする時には、残高等証明書の年末残高と実際の年末残高の金額が違ってきます。その場合は再発行を依頼し、勤務先に提出しなくてはいけません。

年末調整に間に合わない時には、翌年の1月に再計算時があるため、1月までに勤務先に修正された書類を提出しましょう。また、10月以降に繰り上げ返済、金利変更、借り換えをする時には金融機関の担当者にあらかじめ話をしておけるといいでしょう。

住宅ローン控除をしている人の体験談

マイホームを購入した人で、住宅ローン控除をしている人の体験談、利用しなかった人の体験談も集めました。みなさんは住宅ローン控除をどうやって申請しているのでしょうか。

年末の繰り上げ返済に要注意!

たこやきママ(45歳)

住宅ローン控除は、1年目は確定申告が必要だったので大変でした。しかし、購入した住宅メーカーの人が書き方を教えてくれたのでやりやすかったです。また、サラリーマン家庭なので2年目も夫が会社に2つの書類を用意して提出するだけです。あとは、会社で手続きをしてもらえています。

大変だったのは年末の繰り上げ返済の時でした。ボーナス月が12月なので、ボーナス分を住宅ローンにあててしまったため、金融機関からの書類「住宅取得資金に係る借入金の年末残高等証明書」と誤差が生じてしまって書類を再度もらわなくてはいけませんでした。年末の忙しい時期に手続きしなくてはいけなくて大変だったので、繰り上げ返済は夏のボーナス時期にまとめてやるようにしています。

貯金?使う?住宅ローン控除金額は大きい!

おひさま(34歳)

マイホームを購入した同僚がいたので、住宅ローン控除はした方がいいと言われていました。会社からの住宅補助は賃貸に限るため、マイホームを買うことに対しての躊躇もあったのですが、結果としてマイホームを買ったことで子供にも「我が家」ができたのがよかったように感じています。

住宅ローン控除額は各家庭違うと思いますが、試算してみると3,000万円だと1%は30万円で10年間続くのだから合計300万円です。我が家では貯金できる時は貯金をしますが、帰省のための費用として使う時もあります。

家族は夫婦2人に子供2人で、実家は離れたところなのでお正月やお盆などの帰省時の費用も割とかかります。しかし、住宅ローン控除額があることで帰省費用にあてられて親孝行をすることもできています。

住宅ローン控除は迷った

灯台主(40歳)

自慢じゃないですが独身時代の貯金がかなりあり、親からも贈与として1,100万円借りられる制度があったので、住宅ローンを借りるかどうかは迷いました。しかし、住宅ローン控除制度は1年あたり最大40万円が返済される制度で、10年に渡って考えると最大400万円のプラスになります。

金融機関に借りるべきか迷って、10年のローンにしました。人によっては30年、35年のローン期間を設定している人もいますが、住宅ローン控除の制度を最大限に受けるには10年のローンが一番だと思います。

結果、どちらがいいのかわからないものの、貯金は運用して大きなプラスになり、子供の教育費にもあてられて精神的余裕にもつながっています。

住宅ローン控除制度を知ってマイホームを!

住宅ローン控除で減税できる制度を活用すると、年間最大40万円の得ができて、しかも子供が持ち家でのびのびと生活できるというメリットもあります。

税制上の優遇制度はややこしさもあり、面倒に感じることもありますが、会社員であれば2年目以降は会社の年末調整に提出するだけなので簡単です。マイホームを手に入れるのは、ローンを払い続けるだけではなく、住宅ローンの控除を申請すると戻ってくるお金もあるので、このまま賃貸の家賃を払い続けるならマイホームを…と考えている場合、思い切って購入を検討してみるのもいいのではないでしょうか。

参考文献